Вітаю! З вами Марія Даровська!

Вам потрібна банківська гарантія? Ви хочете дізнатися, де і як її оформити? А може, ви ще не в курсі, що це таке і навіщо потрібно? Читайте цей матеріал і ніяких питань у вас більше не залишиться!

Ми розповімо, навіщо підприємства і компанії використовують банківські гарантії, які переваги це дає і як проходить процедура оформлення гарантійного документа.

Читаємо до кінця — у фіналі статті ви дізнаєтеся, за якими ознаками можна відрізнити надійний банк від сумнівної фінансової організації і уникнути обману при отриманні банківської гарантії.

Отже, почнемо!

- Що таке банківська гарантія простою мовою

- За якими ознаками можна класифікувати банківські гарантії огляд основних ознак

- Від чого залежить вартість банківських гарантій ТОП-3 фактори, що впливають на ціну

- Як оформити банківську гарантію — 6 основних етапів

- Де придбати банківські гарантії огляд ТОП-3 компаній з надання гарантій

- Яке кредитна установа вибрати для отримання банківських гарантій — 4 ознаки надійного банку

- Висновок

1. Що таке банківська гарантія простою мовою

Банківська гарантія спосіб виконати свої зобов'язання перед контрагентом. Найчастіше її використовують при тендерних закупівлях, конкурсах, щоб виконати зобов'язання перед нерезидентами.

Давайте розберемо детальніше, як це працює .

Дія гарантії означає, що банк (або кредитна організація) за заявкою замовника письмово зобов'язується виплатити кредитору заздалегідь обумовлену грошову суму у разі невиконання договору та у відповідності із закріпленими угодою умовами.

Банк або іншу організацію, обязующуюся виплатити гроші, називають гарантом. А замовника та головного боржника за зобов'язаннями, принципалом. За законом гарантом дозволено бути лише банкам, кредитним установам, страховим компаніям.

Гроші надають при подачі письмової заяви бенефіціаром. Відповідно до міжнародної термінології, бенефіціар — то особа, на користь якого переводять гроші.

Ми спеціально підготували матеріал, щоб ви могли детальніше розібратися в тому, що таке бенефіціар і принципал банківської термінології.

Згідно з Цивільним кодексом, банківська гарантія видається на першу вимогу. Для виплати коштів не потрібно рішення суду або інших доказів порушення договору. Це угода одностороннього вигляду.

Якщо терміни гарантії упущені або вимоги видачі засобів не відповідають договірним умовам, то гарант має право відмовити у виплатах. Але при цьому повинен проінформувати клієнта про відмову негайно.

Якщо не зазначено іншого, гарантія починає діяти в день написання.

Коли укладають гарантію, пишуть гарантійний лист, що підтверджує відповідальність гаранта. Вона буває прямий і непрямий. Пряму видають на користь контрагента, а непряму на користь банку, що обслуговує цього контрагента. Про інших видах ми поговоримо пізніше.

Банк надає гарантію не безкоштовно. Винагорода встановлюють або як відсоток від суми, або у вигляді фіксованого платежу.

Гарантія перестає діяти, коли:

- вся гарантована сума перерахована;

- термін дії закінчився;

- бенефіціар відмовився від своїх прав, повернувши оригінал гарантійного листа;

- одержувач письмово не заявив, що відмовляється від своїх прав по гарантії.

Коли гарант дізнається, що гарантія більше не діє, він завжди повідомляє про це принципала. Гарантії обов'язково вказують інформацію про всіх суб'єктів угоди, посилаючись на основний договір.

Не варто плутати гарантію з поручительством. На відміну від поруки, гарантія має формат не договору, а зобов'язання.

З 2014 року працює єдиний реєстр гарантій з його допомогою надійність гарантії перевіряють ще на етапі оформлення. Функціонування реєстру та умови гарантії прописані у Федеральному законі 44. У Законі мова йде про державних тендерах, для яких і використовують гарантії.

Про банківські гарантії на забезпечення виконання контракту читайте в окремій статті.

2. За якими ознаками можна класифікувати банківські гарантії огляд основних ознак

Згідно з вимогами законодавства, текст гарантії потрібно складати точно і зрозуміло, без неоднозначних трактувань.

Видів гарантій існує безліч, причому вони різняться в залежності від типу класифікацій. Ми розглянемо основні типи і види класифікацій, які до них відносяться.

1) За призначенням

Це найпростіший спосіб класифікації. Він залежить від того, що саме покриває гарантія.

А покривати вона може виконання зобов'язань, виплати платежів, повернення грошей. Також сюди відносять такі види, як митні та гарантії коносаменту.

2) По забезпеченню

Мова йде про покритих і непокритих гарантії.

Вкриті надають під певне забезпечення наприклад, гроші на депозиті. Ці гроші поміщають в банк на весь період дії гарантії.

Непокриті даються як під забезпечення, так і без нього. Але якщо є забезпечення, то в даному випадку це не гроші, а заставу.

Приклад

Заставою за непокритої гарантії бувають товари в обороті, оборотні кошти, права вимоги та інше.

3) За умовами виконання платежу

Якщо гарант сплачує платіж лише при дотриманні умов, прописаних в угоді, то це умовний вигляд.

Якщо ж гарант зобов'язаний виплатити гарантовану суму відразу ж, як надійде перша вимога бенефіціара, то безумовний.

4) За характером

Гарантії поділяють на відкличні та безвідкличні.

Тут все залежить від характеру гарантії: відкличну відкликати можливо, а безвідкличну банківську гарантію ні.

Якщо брати за увагу загальне правило, то майже всі гарантії безвідзивні, а відкличні відрізняються тим, що в них прописана можливість відкликання, але їх меншість. Що стосується права відкликання, воно буває умовною та безумовною.

Ми підготували таблицю за видами гарантій:

| № | Вигляд | Особливості |

| 1 | На першу вимогу | Обов'язкова виплата на першу письмову вимогу |

| 2 | Умовна | Виплата за першою письмовою вимогою, складеним у відповідності з умовами |

| 3 | Відклична | Можуть відгукуватися без попереднього повідомлення бенефіціара |

| 4 | Безвідклична | не Можна відкликати |

| 5 | Покрита | Принципал надає кошти або майно для покриття |

| 6 | Непокрита | Ні кошти, ні майно принципал не надає |

| 7 | Тендерна | Видається на прохання учасника торгів стороні, що оголосила торги |

| 8 | Виконання | Видається на прохання постачальника товарів чи послуг або іншого підрядника покупцю або замовнику |

| 9 | Повернення платежів | Видається на прохання постачальника товарів чи послуг або іншого підрядника |

| 10 | Підтверджена | Частково або в повному обсязі підтверджується іншим банком або кредитною організацією |

| 11 | Контргарантия | Банк або кредитна організація можуть вимагати видачі гарантії від іншого банку за дорученням принципала |

Якщо вам потрібно оформити банківську гарантію, в нашому матеріалі ви дізнаєтесь як це зробити.

3. Від чого залежить вартість банківських гарантій ТОП-3 фактори, що впливають на ціну

Ціна гарантій, як і інших послуг, залежить від попиту і пропозиції на ринку.

Кожна компанія встановлює ціну, виходячи з умов на ринку та власного погляду на вартість.

Фактор 1. Розмір гарантійної суми

Банківську гарантію найчастіше оплачують за допомогою комісійних. На розмір комісії впливає розмір гарантійної суми комісія становить від двох до десяти відсотків від неї. Саме компанія, яка бере на себе гарантійні зобов'язання, вирішує, за якою процентною ставкою вважати суму комісійних.

Фактор 2. Наявність/відсутність забезпечення

Гарант зацікавлений у поверненні своїх грошей. А тому наявність або відсутність забезпечення серйозно вплине на вартість послуги. Якщо забезпечення немає, то вартість серйозно зросте, причому зростуть тарифи на гарантії для покриття ризиків, так і комісійні.

Якщо узагальнити, то гарантія без забезпечення коштує в середньому в два рази більше.

Фактор 3. Термін дії гарантії

не Можна не врахувати і те, що вид гарантії та строк її дії теж впливають на розмір комісійних. В цілому чим довше гарантія діє, тим дорожче вона коштує. Адже тривалість терміну збільшує шанси на вимогу виконати фінансові зобов'язань.

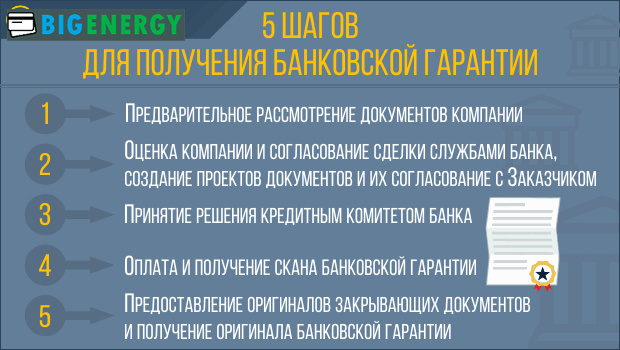

4. Як оформити банківську гарантію — 6 основних етапів

Оформити її можна як звичайним, так і електронним способом.

Для отримання звичайним способом подають друковані копії документів, а використовують його для великих сум від 20 млн рублів. Прискореним способом гарантію отримують всього за п'ять робочих днів.

Самий простий і швидкий спосіб отримати документ електронного формату. Для цього документи відправляють онлайн, підпис теж ставлять електронну. Особиста присутність не потрібно ні на одному з етапів. Але оформити таким способом можна покриття на суму, що не перевищує 3 млн рублів.

Етап 1. Виникнення потреби в отриманні гарантії

Банківська гарантія обов'язкова потрібна компаніям, які беруть участь у госзакупкках.

Це своєрідна страховка замовника, адже банк зобов'язаний виплатити гроші, якщо раптом виконавець не впорається із зобов'язаннями.

Етап 2. Пошук банку-гаранта

Ознайомтеся з переліком банків, що видають гарантії на сайті Мінфіну.

Простіше отримати гарантію банку, в якому у компанії вже відкрито розрахунковий рахунок. Якщо ж ваш банк у списку Міністерства Фінансів відсутня, то попросіть рекомендувати установа інших учасників держзакупівель.

Ще є варіанти самостійного аналізу в реєстрі держзакупівель і звернення до брокера.

Етап 3. Підготовка заяви на видачу гарантій

Заяву подають у банк. Форму, за якою воно повинно бути складено, стверджує теж банк. Тому пишуть його вже на місці.

У заяві вказують інформацію про всіх суб'єктів угоди. Відзначають всю інформації про гарантії — при яких умовах вона діє, якого виду, можна її відкликати, які зобов'язання сторін.

Якщо це необхідно, то в заяві ставлять помітку про те, що гарантія підпорядковується Уніфікованим правилам або Міжнародній практиці резервних зобов'язань.

Резервні зобов'язання зобов'язання виплати банком коштів на вимогу або при подачі документів, що підтверджують дотримання умов для виплати. Сюди входять такі зобов'язання, як резервні акредитиви, гарантії банків-нерезидентів та інші.

також Радимо прочитати матеріал про акредитиві для покупки нерухомості.

Етап 4. Надання документів в банк

В банк подають заяву та проект. Проект складають російською, але якщо потрібно, то дублюють заяву і на іншій мові. До заяви додають копію основного договору або іншого документа про зобов'язання, що забезпечуються гарантією. Можливо, банк зажадає та інші документи. Про це треба дізнатися заздалегідь.

Етап 5. Оформлення гарантійного договору

Зобов'язання принципала банку, що забезпечує гарантію, закріплюють договором. У договорі вказують, який порядок виплати суми гарантії принципалом банку і яка сама процедура надання гарантії. Це, власне, і є основні предмети договору.

Договір передбачає списання певної суми з рахунку принципала або надання банку грошових коштів. В угоді відображають умови, терміни, порядок виплат їх розміри.

Етап 6. Виплата банківських гарантій

Важливо розуміти, що гарант не несе відповідальності за виконання принципалом зобов'язань. Зобов'язання банку виплатити гроші за вимогою бенефіціара, якщо дотримані необхідні для виплати умови.

Це в тій же мірі актуально і для виплат страхових компаній.

Детальніше про те, як отримати банківську гарантію читайте в нашому матеріалі.

5. Де придбати банківські гарантії огляд ТОП-3 компаній з надання гарантій

Ми підібрали для вас три надійні компанії, які допомагають оформити банківські гарантії.

Давайте розглянемо детальніше їх умови.

1) Правові стратегії

«Правові стратегії» пропонують отримати банківську гарантію з постановкою на баланс Центробанку зі ставкою від 2,5 відсотків. На ринку компанія існує вже 12 років, за цей час у «Правових стратегій» склалися стосунки з 30 акредитованими банками. Ці відносини переросли у постійне співробітництво. Гарантії, що видаються компанією, законні і прозорі.

«Правові стратегії» пропонують отримати банківську гарантію з постановкою на баланс Центробанку зі ставкою від 2,5 відсотків. На ринку компанія існує вже 12 років, за цей час у «Правових стратегій» склалися стосунки з 30 акредитованими банками. Ці відносини переросли у постійне співробітництво. Гарантії, що видаються компанією, законні і прозорі.

Компанія візьме на себе підготовку документів. На сайті можна замовити безкоштовний аудит документів, який займе всього шість годин. У процесі оформлення допомагати вам буде індивідуальний менеджер, завжди доступний для консультацій в рамках робочого дня. Отримати консультацію можна за телефоном або залишивши заявку на первинний безкоштовний аудит на сайті.

2) Фінансовий БрокерЪ

«Фінансовий БрокерЪ» оформляє банківські гарантії всіх видів і бере за це від 1,5% комісійних. Працює в правовому полі, всі дії законні. Робота здійснюється за комерційним договором. Гарантії «Фінансовий БрокерЪ» підходять для забезпечення виконання контрактів як у столиці, так і в інших містах.

«Фінансовий БрокерЪ» оформляє банківські гарантії всіх видів і бере за це від 1,5% комісійних. Працює в правовому полі, всі дії законні. Робота здійснюється за комерційним договором. Гарантії «Фінансовий БрокерЪ» підходять для забезпечення виконання контрактів як у столиці, так і в інших містах.

Ви отримаєте консультацію про необхідні документи та допомога в оформленні. Є можливість отримати гарантію без застави. У компанії більше 30 партнерів по видачі гарантій. Доступно отримання в електронному у електронному вигляді. Термін надання — від одного дня. А працює компанія по всій .

3) ABC (Абсолют Бізнес Консалт)

«Абсолют Бізнес Консалт» допоможе отримати гарантію будь-якого виду за термін до п'яти днів. Розраховувати ви можете на суму покриття від 15 тис. рублів і вище. «ABC» допоможе в оформленні документів. Заявки подадуть до півсотні банків, а представлять найбільш вигідну з пропозицій. Можливо оформити гарантію без поручительства, застави, відкриття рахунку.

«Абсолют Бізнес Консалт» допоможе отримати гарантію будь-якого виду за термін до п'яти днів. Розраховувати ви можете на суму покриття від 15 тис. рублів і вище. «ABC» допоможе в оформленні документів. Заявки подадуть до півсотні банків, а представлять найбільш вигідну з пропозицій. Можливо оформити гарантію без поручительства, застави, відкриття рахунку.

Залишайте заявки на отримання банківської гарантії прямо на сайті. Вкажіть номер телефону, і з вами зв'яжеться менеджер.

6. Яке кредитна установа вибрати для отримання банківських гарантій — 4 ознаки надійного банку

Ми розберемо кілька відмінностей надійного банку від ненадійного.

Радимо звернути на ці ознаки увагу, щоб не потрапити в неприємну ситуацію з збанкрутілим банком.

Ознака 1. Наявність ліцензії на проведення банківських операцій

Якщо банк надає гарантії, у нього повинна бути ліцензія Центрального Банку Російської Федерації. Якщо у банку (або іншої кредитної організації) такої ліцензії немає, то і видавати гарантії він не може.

З переліком ліцензованих фінансових організацій ознайомитись на сайті Міністерства Фінансів.

Ознака 2. Представництво на фінансовому ринку не менше 5-ти років

Банк повинен бути представлений на ринку не менше п'яти років. Термін представництва важливий показник надійності банку. Він збільшує шанси на те, що установа все ще буде існувати, коли бенефіціар вимагатиме виплати по гарантії.

Ознака 3. Капітал не менше 1 млрд рублів

Якщо власний капітал банк менше одного мільярда, то цей банк ненадійний. Надійний банк має достатньо коштів для виконання всіх своїх зобов'язань перед вкладниками, позичальниками, іншими типами клієнтів. Інформація про власних коштах банку знаходяться у відкритому доступі.

Крім того, радимо вивчити рейтинг надійності банку.

Ознака 4. Відсутність необхідності у фінансовому оздоровленні на вимогу ЦБ РФ

Якщо Центральний Банк РФ висунув вимогу у фінансовому оздоровленні банку, то звертатися до нього погана ідея. У фінансове оздоровлення — одна з процедур процесу банкрутства. А банк на межі банкрутства антонім надійного банку.

Щоб не попастися на вудку, подивіться відеоролик про виверти шахраїв:

7. Висновок

Сьогодні ми дізналися що таке банківська гарантія, навіщо вона потрібна, як і де її отримати. Залишилися питання? Задайте їх у коментарях. Сподобалася стаття? Ставте оцінки і лайки в соцмережах.

Питання до читачів

чи Стикалися ви з необхідністю отримання банківських гарантій? Якщо так, то як відбувалася процедура надання таких?

Бажаємо вам вигравати в тендерах і уникати боргових ям. До нових зустрічей!